W związku z tym, że koronawirus pozostaje globalnym zagrożeniem dla zdrowia, kilka badań wykazało, że natychmiastowe korekty rynkowe, takie jak ta, która miała miejsce w ostatnim tygodniu, wskazują, że w kolejnych tygodniach może mieć on tendencję do popychania gwałtownych wzrostów na rynkach.

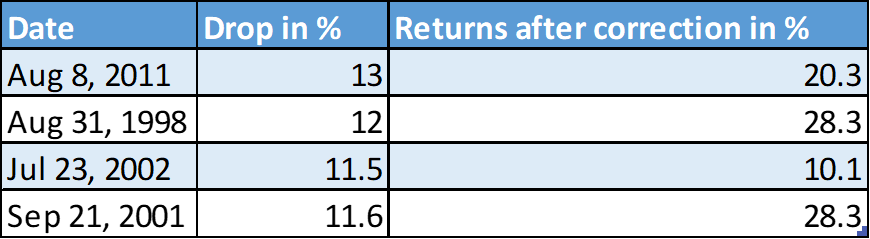

Badanie pokazujące wcześniejszy spadek rynku o 10% lub więcej, od 1990 roku, wykazało, że akcje mają tendencję do odbijania się w kolejnych tygodniach po takim incydencie.

Przewiduje się, że zyski mają tendencję do wzrostu w większym stopniu w miarę upływu czasu po pięciu dniach spadku.

Na przykład po atakach z 11 września zaobserwowano, że S&P 500 zyskała 10,9% w ciągu dwóch tygodni po wyprzedaży. Ponadto, zyski te wzrosły do 12,3% w miesiąc po sprzedaży, a 19% po trzech miesiącach.

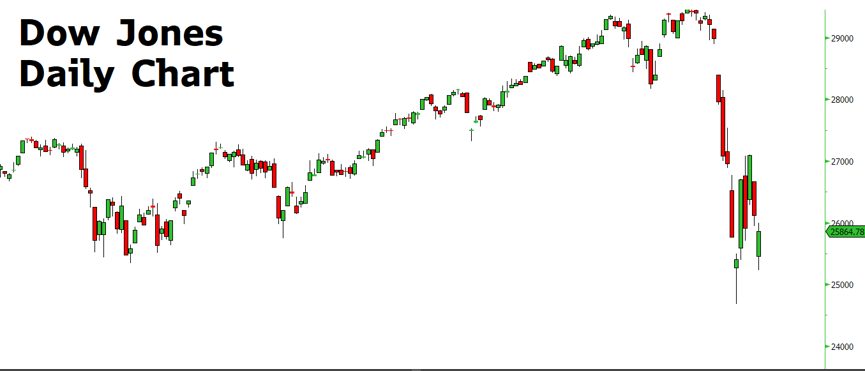

Dow Jones Industrial Average, S&P 500 i Nasdaq Composite spadły o ponad 10% w poprzednim tygodniu, przy czym zapasy spadły najbardziej od października 2008 roku, a także od czasu kryzysu finansowego.

Zeszłotygodniowa sprzedaż wydawała się wynikać z obaw rynku o rozprzestrzenianie się koronaawirusa w USA i jego potencjał do zakłócenia produkcji gospodarczej. Światowa Organizacja Zdrowia (WHO) potwierdziła, że na całym świecie ponad 90,000 osób zostało dotkniętych tą chorobą, w wyniku czego 3,600 osób.

Strategowie z JPMorgan, Citi i Goldman Sachs wspomnieli w ciągu weekendu, że na rynku nie było jeszcze wystarczająco dużo bólu, aby zapewnić jego złagodzenie.

Christian Mueller-Glissmann, strateg kapitałowy w Goldman Sachs, stwierdził w komentarzu: "O ile 'buy the dip' jest udaną strategią od czasów Globalnego Kryzysu Finansowego, a wypłaty kapitału często szybko się cofają, tym razem może to być bardziej ryzykowne". "W sytuacji, gdy globalny wzrost gospodarczy jest nadal słaby, szok spowodowany wybuchem koronawirusa utrzymuje się przez dłuższy czas, a możliwości łagodzenia polityki pieniężnej i fiskalnej są mniejsze, pozostaje ryzyko bardziej długotrwałych wypłat kapitału".

Czy powrót po kryzysie jest ogromną szansą?

Panika i sprzedaż, nie tylko blokuje straty, ale również naraża inwestorów na ryzyko utraty najlepszych dni na rynku.

Wracając do danych z 1930 r., Bank of America przyznał, że gdyby inwestor przegapił "10 najlepszych dni" z S&P 500 z każdej dekady, wówczas łączne zwroty wyniosłyby zaledwie 91%, czyli znacznie poniżej 14% zwrotu dla inwestorów, którzy utrzymali się na stałym poziomie przez okres spowolnienia.

Bank docenił tę rzucającą się w oczy statystykę, jednocześnie zachęcając inwestorów do "unikania panicznej sprzedaży" wskazując, że "najlepsze dni na ogół następują po najgorszych dniach dla akcji".

Zauważając Średnią Przemysłową Dow Jonesa, ten schemat można było zaobserwować w tym tygodniu. Indeks 30 akcji odnotował duże straty trzy dni w zeszłym tygodniu, jednak miał dwa rekordowo wysokie dzienne zyski, które zakończyły się w tym tygodniu korzyścią 2,5%.

W międzyczasie rynek akcji pozostaje w obszarze korekty, przy czym wszystkie główne średnie mają spadek o ponad 20% w stosunku do swoich wysokich wartości.

Od większości firm z branży farmaceutycznej oczekuje się, że będą one przeznaczać/inwestować środki na badania i rozwój, aby wygrać walkę z innymi firmami, które pracują nad stworzeniem antywirusa przeciwko koronawirusowi. W trakcie tego procesu może pojawić się możliwość wzrostu ich cen akcji, ale znaczny wzrost spodziewany jest dla kursu akcji firmy, która stworzy skutecznego antywirusa.

Dla inwestorów, którzy czują, że muszą coś zrobić w czasie spadków, główny strateg rynkowy TD Ameritrade JJ Kinahan zaleca wykonywanie tylko niewielkich ruchów. "Problemem, który ma większość ludzi, jest to, że myślą oni wszystko, albo nic: myślą stronniczo", powiedział.

Po obniżeniu ceny na większości rynków i posiadaniu potężnego narzędzia w postaci dźwigni finansowej, wydaje się, że jest to świetna okazja do inwestowania na rynku CFD, ponieważ będzie to wymagało mniej depozytu zabezpieczającego i ekspozycji, aby utrzymać pozycje. Dźwignia oznacza, że inwestując zarówno w Kup jak i Sprzedaj, trzeba tylko wpłacić niewielki procent wartości nominalnej transakcji. W przypadku dźwigni finansowej, zwiększa ona ekspozycję na zmiany w cenie wybranego instrumentu, co oznacza, że potencjalne zyski lub straty z produktów handlowych będą znacznie wyższe niż w przypadku niestosowania dźwigni. Instrumenty lewarowane niosą ze sobą znacznie większe ryzyko niż instrumenty nielewarowane.

Przy dzisiejszym otwarciu notowań, amerykańskie indeksy giełdowe spadły o ponad 4,5%, podczas gdy europejskie indeksy giełdowe (DAX 30, EURO Stoxx 50, CAC 40, IBEX 35) w dzisiejszym otwarciu notowań spadły przeszło o ponad 6,5%. Ropa Naftowa spadła o ponad 21%, a od piątkowej ceny zamknięcia na poziomie 41.56 za baryłkę spadła do obecnej ceny 32.65 za baryłkę.